“El En los mercados emergentes Ven mejoras en muchos aspectos. Por ejemplo, muestran un crecimiento económico muy sólido y también observamos una aceleración de la tendencia inflacionaria. Esta última tendencia ha crecido mejor en los mercados emergentes que en los países desarrollados. Una razón es que el estímulo fiscal y monetario en los países emergentes ha sido más modesto, y los bancos centrales de estos países han iniciado el ciclo de aumento de las tasas de interés mucho antes. Como resultado, hoy Renta fija Pocos mercados emergentes son más atractivos para los inversores que los países industrializados”. Para confirmarlo Alessandro GuidiniGestor de fondos Deuda de Mercados Emergentes SwisscontoEnumera los favoritos a continuación y explica dónde tener cuidado.

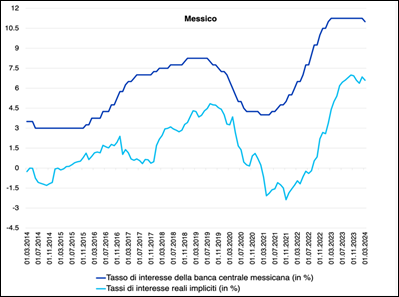

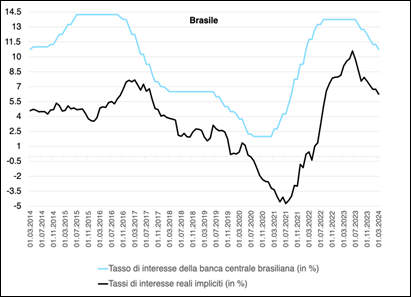

El riesgo está bien recompensado Esperamos que algunos bonos locales de mercados emergentes sigan obteniendo buenos resultados. Además, las valoraciones en varios segmentos de los mercados emergentes son más apremiantes que las de las economías desarrolladas. Los diferenciales son atractivos y las tasas de interés reales están en sus niveles más altos en términos absolutos y relativos en décadas. Tomemos, por ejemplo, nuestros “países favoritos”, Brasil y México, las economías más grandes de América del Sur y Central: las tasas de interés rondan el 11% y la inflación es del 4,5%. Esto se traduce en una rentabilidad real de poco más del 6%.

Por último, hay que considerar que las monedas emergentes también están valoradas relativamente favorablemente. El riesgo de una menor solvencia crediticia de los mercados emergentes en comparación con los países industrializados se ve compensado por rendimientos excepcionalmente altos.

Una combinación de monedas locales y fuertes Invertimos de manera flexible en nuestros fondos activos y seleccionamos entre todo el universo de valores de mercados emergentes, es decir, moneda fuerte o moneda local, dependiendo del atractivo de los rendimientos potenciales. La elección entre moneda fuerte y moneda local se realiza a nivel de país. En el caso de los bonos denominados en dólares estadounidenses, preferimos a los países con problemas de liquidez limitados, balanzas comerciales favorables, fundamentos sólidos y valoraciones atractivas. Para los bonos en moneda local, preferimos países con valoraciones atractivas y balanzas comerciales estables o en mejora. Entre ellos se incluyen Indonesia y los ya mencionados Brasil y México. Actualmente ocupamos posiciones en Sudáfrica. Seguimos evitando inversiones en moneda local en países con estimaciones inestables de las tasas de interés reales. En este caso existe el riesgo de un perfil asimétrico de riesgo/rentabilidad.

Advertencia sobre China Las calificaciones de los bonos del gobierno chino no son particularmente convincentes en comparación con otras partes del universo de mercados emergentes. Por eso queremos seguir siendo cautelosos hasta que veamos mejoras concretas en la economía. El sector inmobiliario de la segunda economía más grande del mundo necesita una corrección en los precios inmobiliarios. Las autoridades tienen todas las herramientas de política fiscal y monetaria a su disposición para guiar el proceso y evitar el colapso del sector financiero. Sin embargo, será muy difícil evitar una desaceleración de la economía nacional provocada por el colapso de las inversiones en el sector inmobiliario y, sobre todo, por la pérdida de confianza de los consumidores. activos.

“Aficionado a la cultura pop amateur. Jugador apasionado. Fanático de la música. Amante malvado del alcohol. Experto en televisión. Orgulloso defensor de la web”.

More Stories

La nostalgia de jugar

Un viaje entre cultura y naturaleza desde Palermo a Ciudad de México

México ‘gana’ carrera en Richmond, Talladega en ‘Ronda de 8’